von Andreas Männicke, Geschäftsführer der ESI East Stock Informationsdienste GmbH (www.eaststock.de) und Herausgeber des EAST STOCK TRENDS

+++Kupfer als guter Frühindikator für die Konjunktur?+++Industriemetalle mit hohen Angebotsdefizite+++ Gold und Silber gefragt+++ BRICS im Vorteil gegenüber G7+++Geopolitische Risiken nehmen zu+++Steuern wir auf den 3. Weltkrieg zu? +++Gold weiter gefragt, Kryptowährungen auch+++Bitcoin plus 168 Prozent in 1 Jahr++Trump wird vor Gericht für schuldig befunden und nun?+++OPEC-Konferenz mit fortgesetzten Förderkürzungen +++Ölpreis bricht dennoch ein+++Kasachstan als rohstoffreiches Land im strategischen Vorteil++++++Aktien aus Kasachstan jetzt über Freedom Broker kaufen+++

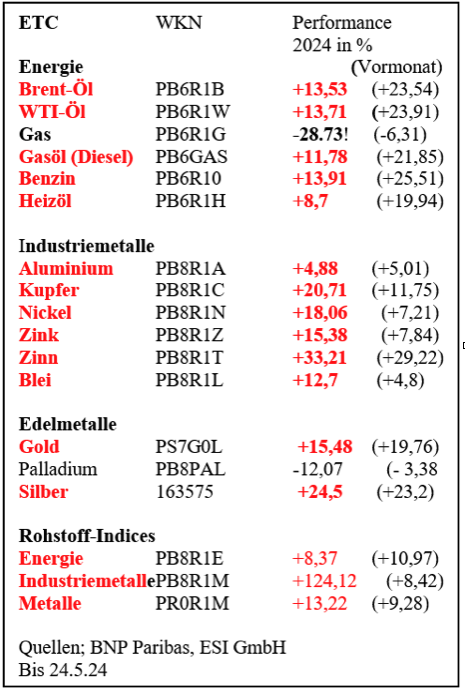

Lange Zeit spielten Rohstoffe und Rohstoffaktien nur eine untergeordnete Rolle bei Portfolio-Entscheidungen von privaten und institutionellen Anlegern, aber das könnte sich fortan ändern. Einige Rohstoffexperten glauben an eine nun beginnenden Rohstoff-Super-Zyklus wegen zunehmender Angebotsrisiken. Ohne Rohstoffe in hinreichendem Umfang sind die Klimawandelziele nicht zu erreichen. Nur wenige wissen, dass man den Rohstoff-Produkten wie den ETC der BNP Paribas zuweilen bessere Perfomance-Ergebnisse erziel kann als mit Aktien-Indices.

Seit April dieses Jahres erwachten viele Industriemetelle und auch Edelmetall wie Gold und Silber aus der Lethargie der Vorjahre und machten einen starken Kursprung. Die Energierohstoffe wie Brentöl und WTI-Öl waren in den letzten Wochen hingegen rückläufig. Hier sorgte aber die OPEC-Konferenz am 2. Juni in Riad noch für keine Kursberuhigung, obwohl die freiwilligen Förderkürzungen um ein Quartal verlängert wurden.

Risikogeneigte Anleger können Aktien aus Kasachstan direkt online über den Broker Freedom Finance (Freedom Broker) aus Zypern erwerben, wenn Sie zuvor dort ein Konto eröffnen, was unter folgendem Link leicht möglich ist:

https://freedom24.com/invite_from/2952896 .

Andreas Männicke gibt seine Einschätzungen über die neuen Chancen in Osteuropa auch in seinem Börsenbrief EAST STOCK TRENDS (www.eaststock.de) und in seinem neuen EastStockTV-Video, Folge 232 unter www.YouTube.com.

Mit dem Laden des Videos akzeptieren Sie die Datenschutzerklärung von YouTube.

Mehr erfahren

Ohne Rohstoffe geht nichts

Ohne Rohstoffe läuft nichts in der dieser Welt. Auch die Investitionen zur Bekämpfung des Klimawandels sind ohne hinreichende Rohstoffe nicht darstellbar. Die Preisfindung bei Rohstoffen hängt von vielen Faktoren ab. Zunächst ist die jeweiligen Angebots- und Nachfragesituation ausschlaggebend für die Preisfindung. Es gibt aber auch immer wieder Fälle, wo es trotz hoher Angebotsdefizite zu fallenden Rohstoffpreisen kommt, wie es immer wieder auch bei Silber der Fall war. Wichtig sind nicht nur die aktuellen Lagerbestände, sondern auch die Prognosen der zukünftigen Angebots- und Nachfragesituation.

Es gibt viele Faktoren, die die Rohstoffpreise bestimmen

Es gibt zuweilen Angebotsrisiken, wenn wichtige Minen durch das Wetter wie Überschwemmungen oder Streiks in der Produktion beeinträchtigt werden oder Länder im Export durch Maßnahmen der Regierung oder durch Sanktionen behindert werden. Die wichtigsten Akteure sind immer noch die USA und China, die selbst Rohstoffe produzieren, aber auch nachfragen und verbrauchen.

Und hier gibt es immer wieder Unterschiede, ob die jeweils aktuelle Situation eingepreist wird oder mehr die nahe Zukunft oder mehr die ferne Zukunft was sich oft an der Terminkurve an den Terminmärkten ablesen lässt. Oft sind es dann auch die Terminhändler, die den Kassamarkt bzw. Spot-Markt bestimmen und am Terminmarkt gibt es auch immer wieder spekulative Momente, was eine Preisprognose für die nächsten Monaten so schwierig macht.

Wichtig für die Rohstoffnachfrage ist immer auch die jeweilige globale konjunkturelle Situation, aber auch die Prognose der konjunkturellen Situation der nächsten Monate und hier insbesondere für die USA und China. Aber auch eine Prognose der Wetterverhältnisse ist zunehmend von Bedeutung, also das Thema Klimawandel und die zukünftigen Energiekosten. Durch Krieg wie in der Ukraine oder in Israel kommt es temporär auch zur Beeinflussung der Angebots- und Nachfrage-Situation, auch durch Sanktionen und Exportbeschränkungen, wie wir alle im Jahr 2022/23 beim den stark gestiegenen Gaspreisen zu spüren bekommen haben, worunter Deutschland als Industriestandort mit am meisten leiden musste, obwohl die Gaspreise in den USA schon wieder stark eingebrochen sind. Rohstoffe ist also ein sehr komplexes Anlage-Thema, aber es lohnt sich zuweilen auch für Anlegern, sich mit diesem Thema intensiver zu befassen.

OPEC verliert durch fortgesetzte Förderkürzungen Marktanteile und damit Marktmacht

Ein gutes Beispiel ist die OPEC Konferenz am 2. Juni in Riad. Die OPEC besteht aus 12 Ländern. Einige ölproduzierende Länder stimmen sich aber mit der OPEC ab und verhalten sich konform zu den Beschlüssen der POEC so wie Russland. Dies wird dann OPEC plus genannt. Brasilien ist zwar seit Jahresbeginn auch Mitglied der OPEC, will aber (noch) nicht bei Förderkürzungen mitmachen. Die OPEC hat seit 2022 eine Reihe von Förderkürzungen beschlossen, um einer steigenden Produktion aus den USA und anderer Nicht-Mitgliedsländer zu begegnen. Damit verliert die OPEC aber auch Marktanteile im Kampf um das „schwarze Gold“.

Die USA als lachender Dritter beim Kampf um Marktanteile

Der lachende Dritte sind die USA als Nicht-OPEC-Land, die ihre Schieferölproduktion ständig steigern und damit ihren globalen Marktanteil erhöhen, was Saudi-Arabien ein Dorn im Auge ist. Die 12 OPEC-Staaten verlieren immer mehr an Marktanteilen und damit auch an Marktmacht. Die OPEC hatte vor 10 Jahren noch einen Marktanteil von 33 Prozent, der nun auf 28 Prozent geschrumpft ist. Angola ist aus der OPEC ausgetreten, dafür ist Brasilien in 2024 neu hinzugekommen, wobei Brasilien sich noch nicht den OPEC-Beschlüssen anschließen will.

Ölpreise brechen überraschend ein nach den neuen OPEC-Beschlüssen

Die OPEC senkt die Produktion gegenwärtig um 5,86 Mio. Barrel/Tag, was 5,7 Prozent der weltweiten Nachfrage entspricht. Die Kürzungen betreffen 3,66 Mio. Barrel/Tag die zuvor bis Ende 2024 galt und nun auf Ende 2025 verlängert wurde und 2,2 Mio. Barrel/Tag an freiwilligen Kürzungen, die nun bis zum 3. Quartal 2024 verlängert wurden Die vorherige freiwillige Vereinbarung, an die sich nicht alle Länder gehalten hatten, laufen demnach bis Ende Juni 2024 aus. Es wurde nun also eine Fortsetzung der freiwilligen Förderbegrenzungen um 2,2 Mio. Barrel/Tag bis zum 3. Quartal 2024 beschlossen, was eigentlich den Ölpreis unterstützen dürfte. Dennoch brach der Brentölpreis am 3. Juni um fast 4 Prozent auf 78 USD/Barrel ein, was nun eine wichtige Chartmarke ist.

Bei der freiwilligen Förderbegrenzung handelt es sich um die 8 Länder Saudi-Arabien, Algerien. Kasachstan, Kuwait, Oman, Irak, Vereinigte Arabische Emirate (VAE) und Russland. Jedes Land erhält dabei bestimmte Förderquoten gemäß den eigenen Produktionskapazitäten Da die Vereinigte Arabischen Emirate in den letzten Jahren stark in den Ausbau der Förderkapazitäten investiert hatten, dürfen sie nun etwas mehr produzieren. Saudi-Arabien ist das wichtigste Land in der OPEC. Saudi-Arabien braucht eigentlich einen Ölpreis von 96 USD/Barrel, um den Haushalt ausgeglichen zu halten.

Nach dem 3. Quartal 2024 soll die Produktionserhöhung schrittweise der Marktentwicklung angepasst und jederzeit umgekehrt werden können Zudem wurde beschlossen, dass die kollektive Förderkürzung der OPEC von 9 OPEC-Mitgliedern um 3,66 Mio. Barrel bis Ende 2025 gelten soll. Dies war zwar eine Online-Konferenz, aber der kasachischen Energieminister Almasadam Satkaliev ist sogar nach Riad gereist. Der Brentölpreis lag am 3. Juni mit 78 USD/Barrel noch deutlich unter dem 6 Monats-Hoch von 92 USD/Barrel von April 2024. Er könnte nun nach weiteren Korrekturen sogar bis 78 USD/Barrel einbrechen, wenn 78 USD/Barrel nachhaltig unterschritten werden.

Die OPEC-Konferenzen finden jeweils zweimal im Jahr statt und soll zumindest für 12 Mitgliedsländer auch bindend sein. Angola ist Ende 2023 aus der OPEC ausgetreten, was die Risse in der OPEC aufzeigt. Zudem wird das Schieferöl aus den USA ein zunehmend bedeutender Konkurrent für die OPEC, denn die USA wollen immer niedrige Ölpreise durchsetzen und machen oft politischen Druck auf Saudi-Arabien.

Wer wird sich an die neuen OPEC-Beschlüsse halten und wer nicht

Es gibt aber immer wieder Fälle, wo sich einzelne Länder zumindest temporär nicht an die selbst auferlegten Förderbegrenzungen halten und mehr produzieren als vereinbart ist. So waren zuletzt immer wieder der Irak und Kasachstan aufgefallen, die mehr Öl produzierten als vereinbart. Ein wichtiger Player bleibt dabei auch Russland, das zwar nicht der OPEC angehört, aber in der Regel eng mit der OPEC als wichtiges Ölförder- und Exportland verbunden ist. Aber auch hier fehlt es oft an der Transparenz, ob die selbst auferlegte Förderkürzungen auch eingehalten werden. Russland braucht die Öl- und Gaseinnahmen unbedingt zur Finanzierung des Krieges, was die Sanktionen der USA und der EU aber versucht haben zu unterbinden – bisher erfolglos, da Russland neue Abnehmer wie China und vor allem Indien gefunden hat.

Der Brentölpreis stieg erst im März in Folge des Israel/Iran-Konfliktes von 82 auf 92 USD/Barrel, fiel dann aber auch wieder seit Anfang April jetzt unter das Ausgangsniveau zurück, nachdem sich nun eine Ausweitung und Eskalation im Nahen Osten nicht andeutet. Jetzt scheint sich bei etwa 78 USD/Barrel ein Boden zu bilden. Die Beschlüsse der OPEC-Konferenzen hatten am 3. Juni erst in den Nachmittagsstunden mit dem US-Handel große Auswirkungen auf den Ölpreis. Der Brentölpreis gab am 3. Juni kräftig um fast 4 Prozent auf 78,2 USD/Barrel nach und der WTI-Ölpreis um 4,0 Prozent auf 74 USD/Barrel. Wenn 78 USD/Barrel beim Brentölpreis aber unterschritten wird, kann der Ölpreis schnell auf 70 USD/Barrel oder darunter einbrechen.

Nachdem die Ölpreise anch der OPEC-Konferenz überraschen um 4 Prozent nachgaben, sieht es auch charttechnisch nicht gut für den Ölpreis aus. Nun kommt es nun auf die nächsten Konjunkturdaten aus China und den USA an, aber auch auf die Lagerbestände in den USA, wie sich der Ölpreis weiterentwickelt. Im Fall einer Konjunktureintrübung könnte Ölpreis stark einbrechen. Obwohl der Brentölpreis seit Anfang April bis 31. Mai stark um über 10 Prozent von 92 auf 81,65 USD/Barrel nachgab, stieg er noch um 5,8 Prozent seit Jahresbeginn.

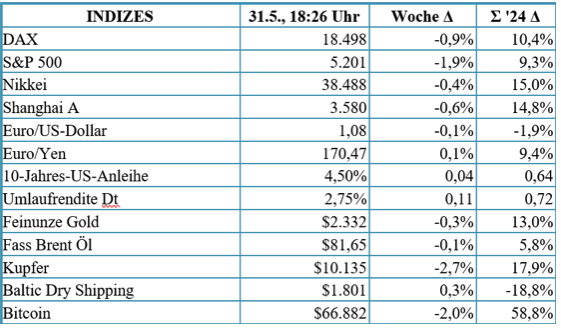

Hier die Wochen und Jahres-Perfomance der wichtigsten Indices bis Ende Mai 2024 (Quelle Heibel-Ticker 31. Mai 2024)

ETC der BNP Paribas auch interessant für Privatanleger

Mit den ETC der BNP Paribas auf Energierohstoffen hätte man noch bis 24. Mai eine Perfomance von fast 14 Prozent in Euro erreichen können, wobei im Vormonat noch die Performance bei fast 24 Prozent lag. Das ist weit mehr als man mit Aktienindices wie den DAX 40 oder S&P 500 Index hätte erreichen können. Aber nicht nur mit den „Exchange Traded Commodities“(ETC) der BNP Paribas von Energierohstoffen, sondern auch mit einigen ETC auf Industriemetalle (hier vor allem Kupfer, Nickel, Zink und Zinn) und auf Edelmetalle, (hier vor allem Gold und Silber) hätte man in der Perfomance den DAX 40 oder den S&P 500 Index klar outperformen können.

Industriemetalle (wie Kupfer) mit starkem Kurssprung seit März 2024

Alle genannte Industriemetalle brachen Anfang April nach oben charttechnisch aus der Seitwärtsbewegung aus, und konnten zum Tief sogar um über 20 Prozent in wenigen Wochen seit März 2024 zulegen. Die Gründe waren eine Mischung aus Konjunkturoptimismus – China will wieder mit 5 Prozent beim BSP wachsen und in den USA deute sich noch keine Rezession an, aber auch aus Angebotsrisiken. So wird Kupfer immer gern als Frühindikator für die Konjunktur genommen. Auch der Kupferpreis stieg seit Anfang März sprunghaft um 28 Prozent von 8400 auf 10.800 USD/Tonne ans, um nun bis Anfang Juni wieder auf 10.100 USD/Tonnen scharf zu korrigieren. Es wird sich aber zeigen, ob dies ein Fehlsignal war, denn die USA könnten in der zweiten Jahreshälfte trotz US-Wahl noch in schwieriges Fahrwasser kommen, wobei sich der Handelskonflikte mit China noch ausweiten könnte. Falls aber China noch in diesem Jahr Taiwan angreifen sollte, ist mit starken Kurseinbrüchen vor allen an den Aktienmärkten, aber selektiv auch an den Rohstoffmärkten zu rechnen. Langfristig ist aber in Anbetracht der großen Kupfermengen zur Bewältigung des Klimawandels mit Angebotsengpässen bei Kupfer zu rechnen und man wird dann sehr, was dann mehr eingepreist wird, die nahe Zukunft oder die ferme Zukunft.

Gold und Silber profitieren von der Zunahme der geopolitischen Risiken

Gold und Silber dürften bei der Zunahme der geopolitischen Risiken und Weltkriegsgefahren dann als „sicherer Hafen“ aber weiter nachgefragt sein, dies aber auch, wenn es eine neue Bankenkrise bei Regionalbanken in den USA wegen der zu hohen Zinsen geben sollte. Gold stieg auch in diesem Jahr schon seit Anfang März sprunghaft um fast 20 Prozent von 2050 auf das 2450 USD/Unze, was ein neues Allzeit-Hoch bedeutet. Auch Silber konnte in dem Zeitraum von 23 auf 32 USD/Unze ansteigen, um nun wieder auf 30 USD/Unze zu konsolidieren. Dabei ist Silber noch weit von dem Allzeit-Hoch von 50 USD entfernt.

Bei Gold gab es zwar verstärkte Käufe von China und anderen Zentralbanken in den letzten Monaten; dennoch ist der starke Kursanstieg um fast 20 Prozent verwunderlich in Anbetracht der Tatsache, dass es aufgrund der immer noch sehr hohen Inflationsraten in den USA von über 3 Prozent keine schnelle Zinssenkungsfantasien bei der FED gibt, was eigentlich gegen Gold spricht. Frühestens wird nun seitens der FED eine Zinssenkung im September 2024 um 0,25 Basispunkte in Aussicht gestellt, wobei nicht sicher ist, ob sie überhaupt kommt. Aber es ist Wahlkampf und die FED wird sicherlich dann eher Joe Biden unterstützen und zumindest eine Zinssenkung machen.

Droht eine neuen Bankenkrise in den USA

Durch die hohen Zinsen kommen aber nun einige US-Regionalbanken ins Straucheln, was sogar ein neue Bankenkrise in den USA im Spätsommer auslösen könnte. Eine Regionalbanken aus den USA ging diesem Jahr schon Pleite, andere könne folgen. Hier dürfte dann jetzt aber die in der Tat strake Zunahmen der geopolitischen Gefahren eine größere Rolle spielen, dass Anleger sich in den „sicheren Hafen“ Gold flüchten.

Planen die BRICS-Länder eine goldgedeckte „BRICS“-Währung?

Dabei tendierte der US-Dollar zuletzt auch nur seitwärts in der Range 1,08 bis 1,09 EUR/USD. Hier spielt aber auch das Gerücht, dass die BRICS-Länder mittelfristig eine neue goldgedeckte BRICS-Währung auf Token-Basis anstreben, um die US-Dollar-Dominanz im Welthandel zu brechen, was zwar noch einige Zeit dauern wird, aber schon jetzt im Hintergrund strategisch vorbereitet wird. Die BRICS Plus Gemeinschaft hat nun den Iran, Saudi-Arabien und auch die Vereinigten Arabischen Emirate im Boot, die für 40 Prozent der weltweiten Ölproduktion stehen, aber auch die wichtigen Rohstoffe haben, die der „Westen“ zum Wachstum und zu Investitionen zur Bewältigung des Klimawandels dringend benötigt, um weiter wachsen zu können. Dabei spielen auch strategisch bedeutsame Rohstoffe eine wichtige Rolle, wo China früher später eine Schlüsselrolle beim Kampf beim Zugang zu Rohstoffen spielen wird. Dabei wird Afrika immer mehr zum Spielball der Giganten und big Player USA/China, wobei sich immer mehr afrikanische Länder jetzt vom Westen abwenden und sich China/Russland anschließen.

Der Ukraine-Krieg als Katalysator einer neuen multipolaren Weltordnung

Der Ukraine-Krieg ist nicht nur ein Proxy- also Stellvertreterkrieg USA (NATO) gegen Russland, sondern wirkt auch als Katalysator einer neuen multipolaren Weltordnung. Es geht darum seist der BIRICS-Länder, das Hegemoniestreben und die Dominanz der USA zu unterbinden und damit auch die Kolonisierung der Welt seitens der USA, wobei die USA zumindest militärisch immer einen wichtigen Verbündeten mit Großbritannien hat. Die USA und Großbritanniens sind auch dafür verantwortlich, dass es noch nicht schon lange zu einer Beendigung des Ukrainekriegs gekommen ist, was aber bereits im April zwischen der Ukraine und Russland beschlossen wurde. Auch beim Ukrainekrieg geht es zum Teil um Rohstoffe, nämlich um die größten Lithiumbestände in Europa in der Ukraine.

Im Juni findet in Schweiz eine „Friedenskonferenz“ für die Ukraine statt, wo zwar angeblich über 100 Länder teilnehmen, aber nicht das wichtigste Land dabei ist, nämlich Russland, was eine Farce ist. Damit wird einmal wieder eine gute Chance verpasst, wirklich schnell zu einem Frieden über diplomatische zu kommen. Immer mehr Waffen schaffen keinen Frieden, sondern erhöhen nur das Eskalationspotential. Der Westen will aber offensichtlich, dass der Krieg auf dem Schlachtfeld entschieden wird, wobei es nicht gut für die Ukraine aussieht.

Zunehmendes Eskalationspotential im Ukrainekrieg: droht nun ein 3. Weltkrieg?

Nun wollen die USA, aber auch Frankreich und die USA erlauben, das mit ihren Waffen auch Stellungen in Russland angegriffen werden, auch um die jetzt hart umkämpfte Stadt Charkiw in der Ost-Ukraine nahe der russischen Grenze zu retten. Der NATO-Chef Stoltenberg empfiehlt auch so eine Vorgehensweise und überschreitet damit eine wichtige „rote Linie“. Das ist aber ein sehr gefährliches Spiel, weil dann das Eskalationspotential auf dem Weg zum dritten Weltkrieg immer größer wird. Es ist verwunderlich, dass der Protest auf der Straße gegen eine derartige Kriegstreiberei nicht größer wird. Aber am 10. Mai finden die Europawahlen statt und dies wird auch eine Wahl dafür sein, wer den Krieg in der Ukraine durch diplomatische Verhandlungen beenden will oder wer ihn durch Waffenlieferungen nur unnötig verlängern will bzw. sogar die Gefahr eines 3. Weltkrieges in Kauf nimmt, was unverzeihlich wäre.

NATO überschreitet immer mehr „rote Linien“

Auch Deutschland gerät zunehmend in Gefahr als Vasallenstaat der USA ohne erkennbare Gegenwehr mitten in einen dritten Weltkrieg zu schlittern, da nun seitens der NATO deutlich erkennbar immer mehr „rote Linien“ überschritten werden. Der Amtseid von Scholz und anderen Abgeordnete ist, alle Kraft dem Wohle des deutschen Volkes zu widmen, den Nutzen zu mehren und Schaden abzuwenden und dies gewissenhaft auszuüben. Machen das aber jetzt Politiker, die sich dafür aussprechen, dass NATO-Waffen auf russisches Territorium zu schießen und wohlmöglich wie der französische Präsident Macron es will, NATO-Truppen in die Ukraine zu schicken?

Droht nun auch bald ein neuer Taiwan-Krieg?

Bei Putin könnte irgendwann der Geduldsfaden reißen und er könnte taktische Atomwaffen im Ukrainekrieg auch gegen NATO-Stellungen einsetzen und dann sind wir nicht mehr weit vom 3. Weltkrieg entfernt. Dann ist das Rad nicht mehr zurückzudrehen. Wollen wir das aber wirklich? Dies mag aber auch eine der Gründe dafür sein, warum Gold und Silber in der letzten Zeit so stark gestiegen ist. Auch China hat schon ein Manöver vor Taiwan abgehalten und droht den USA, sich dort einzumischen. Das geopolitische Umfeld wird damit immer bedrohlicher, was auch für Gold spricht.

Kryptowährungen sind an der Wall Street als Investmentthema angekommen: Ethereum geht durch die Decke

Aber auch Kryptowährungen werden jetzt immer mehr als Alternative für das Fiatgeld nachgefragt. Zuletzt gab es seit dem 20. Mai vor allem beim Ethereum einen starken Kursanstieg von 3000 auf 3900 ETH/USD im Hoch, da nun auch ein ETF für Ethereum (kurz Ether) von der SEC für BlackRock genehmigt wurde, was einige Anleger positiv überraschte. Ether stieg schon im Vorfeld der SEC-Entscheidung kräftig seit dem 20. Mai um über 20 Prozent von 3000 auf 3800 ETH-USD auf das neue Jahres-Hoch an. Der Bitcoin konnte in 1 Jahr sogar um 168 Prozent auf nunmehr über 69.000 BTC/USD zulegen und erreichte im Rahmen der Genehmigung des neuen ETF von BlackRock mit über 70.000 BTC/USD ein neues Allzeit-Hoch im März. Die großen, marktschweren Kryptowährungen sind jetzt ganz klar als Investmentthema an der Wall Street angekommen. Neue Jahres-Höchstkurse können schnell erreichbar sein, aber dafür müssen die Weltbörsen “mitmachen“. Das neue Allzeit-Hoch wurde aber schon im März bei Bitcoin erzielt. Gold und Kryptowährungen waren also ein der besten Geldanlagen auf der Welt und könnten es auch bleiben.

Trump outet sich als Krypto-Fan – demnächst aus dem Gefängnis heraus?

Der US-Präsidentschaftskandidat Donald Trump wurde nun wegen Dokumentenfälschung im Rahmen einer Zahlung über 120.000 US-Dollar von einem New Yorker Gericht in 34 Anklagepunkten für schuldig befunden, wobei das Strafmaß erst am 11. Juli verkündet wird. Trump war empört und sprach von einem „manipulierten“ Prozess. Die Strafe kann eine Geldstrafe, aber auch Gefängnisstrafe sein, die zur Bewährung ausgesetzt wird. Er wird wohl so oder so in Berufung gehen. Aber dies könnte Trump wichtige Stimmen kosten. Zuvor wandelte sich Trump zum Krypto-Fan, der er vorher nicht war, um auf Stimmenfang zu gehen. Sicherlich könnte und würde Trump den Ukraine-Krieg schneller beenden, was für die Weltfrieden nicht ganz unbedeutsam wäre. Aber Trump wurde dann auch einen neuen Wirtschaftskrieg mit China entfachen, was auch wiederum nicht ganz ungefährlich wäre. Am 10. Juni sind aber auch die Europa-Wahlen, wo es einen Rechtsruck und einen Denkzettel für die etablierten Parteien geben könnte.

Die Börsen aus Osteuropa als Outperformer

Aber auch die Börsen aus Osteuropa konnte sich zuletzt gut behaupten und zu Teil sogar den DAX oder den S&P-Index outperformen. Besser als der DAX schnitten zum Beispiel bis 31. Mai die Börsen aus Bulgarien (+16 Prozent mit dem BTX-Index), Rumänien (+13 Prozent mit dem ROTX-Index), Serbien (+16 Prozent) ab gegenüber dem DAX mit +10 Prozent. In etwa gleichauf mit dem DAX sind die Indices aus Ungarn, Polen und Tschechien mit einem Plus von etwa 8 bis 10 Prozent seit Jahresbeginn. Der SETX-Index für Aktien aus Südosteuropa konnte mit einem Plus von 14 Prozent auch den DAX klar outperformen.

Kasachstan profitiert von hohen Rohstoffpreisen

Ab dem 20. Mai gab es aber auch hier starke Korrekturen. Mit am besten konnte sich noch KTX Local Index für Aktien aus Kasachstan mit einem Plus von 29 Prozent seit Jahresbeginn auf 2123 Indexpunkte. Kasachstan ist ebenso wie Russland ein sehr rohstoffreiches Land und profitiert von den hohen Rohstoffpreisen. Deutschland bezieht zum Teil auch Öl aus Kasachstan, das Öl aus Russland zum Teil ersetzen soll. Risikogeneigte Anleger können jetzt Aktien aus Kasachstan direkt in Tenge erwerben, wenn Sie dort vor ein Konto eröffne, was unter folgenden link leicht möglich ist: https://freedom24.com/invite_from/2952896

Freedom Broker bietet Marktzugang nach Kasachstan

Über den Broker Freedom Finance aus Zypern, der sich auch auf der Messe Invest präsentierte und viel Interesse fand, können Sie Aktien aus Kasachstan auch direkt online kaufen, was den Vorteil hat, dass Sie die zum Teil sehr hohen Dividenden schnell in Ihr Depot bekommen. So hat die Halyk Bank sogar eine Dividendenrendite von 16% und eine Eigenkapitalrendite von 34%. Bei Freedom Broker bekommen Sie aber auch Zinsen auf Ihr Sparkonto in USD von über 8% und in Euro von über 6%. Eine Konteröffnung ist leicht online unter folgendem Link möglich: https://freedom24.com/invite_from/2952896 Wer noch Rat über den Umtausch von russischen ADR in Originalaktien benötigt, ist auch bei Freedom Broker bestens aufgehoben, die auch eine Filiale in Berlin haben.

Über Freedom Broker können Anleger aber weiterhin russische ADR zu Discountpreisen im OTC-Mark kaufen. Ähnliches ist auch möglich über den Broker Zerich Securities Ltd aus Zypern, wenn Sie ein Konto über folgenden Link eröffnen: https://trade.mind-money.eu Eine Liste der handelbaren russischen ADR wird im Börsenbrief EAST STOCK TRENDS (www.eaststock.de) veröffentlicht. Beide Broker bieten zudem die Beteiligung an lukrativen IPOs an der Wall Street sowie hohen Renditen bei Tages- und Festgeldern an.

Erst informieren, dann investieren

Informieren Sie sich jetzt auch ausführlich über die Hintergründe und die Entwicklung der Ukraine/Russland-Krise aber auch das zukünftige Erholungspotential der unterbewerteten Aktien aus Osteuropa. Auch im Baltikum, Südosteuropa und den GUS-Republiken (Kasachstan, Georgien) gibt es neue Chancen, wobei die jeweiligen Aktienindices in 2023 alle im Plus waren. In 2023 Jahr zählten 12 Börsen aus Osteuropa zu den 30 an den besten performenden Aktienmärkten der Welt, wobei 5 den DAX klar outperformen konnten. Auch in 2024 konnten schon wieder 10 Börsen aus Osteuropa mit einem kräftigen Plus outperformen. Es lohnt sich also weiterhin ein Blick über den Tellerand nach Osteuropa.

Bestellen Sie daher jetzt auch ein Probe-Abo (3 Ausgaben per E-Mail für nur 15 €) des monatlich erscheinenden Börsenbriefs EAST STOCK TRENDS (EST) mit einer weiteren Ukraine/Kasachstan/Russland-Special und einem Dividenden-Special sowie mit vielen Hintergrund-Informationen und neuen Anlage-Vorschlägen wie mit der „Aktie des Monats“ und lukrativen Zertifikaten unter www.eaststock.de, dort unter Börsenbrief. Der letzte EST erschien am 24. Mai 2024.

TV-/Radio-Hinweise: Am 5. Februar 2024 wurde Andreas Männicke durch Carola Ferstl im Money Talk über Gold, Rohstoffe und die neuen Chancen in Osteuropa befragt. Alle Radio- und TV-Interviews können Sie sich runterladen im Video-Archiv unter www.eaststock.de, auch das letzte Video im EastStockTV, Folge 232. By the way: haben Sie schon den YouTube-Kanal EastStockTV abonniert?

Falls Sie Interesse haben an neuen Ostbörsen-Seminaren „Go East“ in Frankfurt/m oder anderen Städten, dann melden Sie sich bitte bei der EST-Redaktion (www.eaststock.de )

Bestellen Sie jetzt auch den kostenlosen Newsletter von Andreas Männicke mit aktuellen News über die Welt- und Ostbörsen unter www.eaststock.de .

Herzlichst,

Andreas Männicke

HAFTUNGSAUSSCHLUSS / DISCLAIMER RECHTLICHE HINWEISE

Wichtiger Hinweis auf bestehende Interessenkonflikte:

Diese rechtlichen Hinweise gelten für die Veröffentlichung von www.capital-manager.com der CM Media & Research Ltd.. Sie sind vor dem Lesen der Veröffentlichungen zur Kenntnis zu nehmen und sind anwendbar.

Wichtige Informationen und Pflichtmitteilungen gemäß Wertpapierhandelsgesetz (WpHG) sowie gemäß Finanzanlageverordnung (FinAnV).

CM Media & Research Ltd. www.capital-manager.com hat ihre Tätigkeit als Ersteller von Anlagestrategieempfehlungen im Sinne des Artikels 3 Absatz 1 Nummer 34 der Verordnung (EU) Nr. 596/2014 oder von Anlageempfehlungen im Sinne des Artikels 3 Absatz 35 der Verordnung (EU) Nr. 596/2014, (bisher „Finanzanalysen“) der Bundesanstalt für Finanzdienstleistungsaufsicht („BaFin“) gemäß WpHG angezeigt. Die Pflichten der CM Media & Research Ltd. (www.capital-manager.com) regeln sich primär nach den §§ 85, 86 WpHG, der Verordnung (EU) Nr. 596/2014 und der Delegierten Verordnung (EU) 2016/958.

Verantwortlich für die Erstellung der Texte und Inhalte dieser Publikation ist Analyst und Chefredakteur Bastian Stein. Gastautoren, Gastnalysten oder Gastredakteure. Diese sind in der jeweiligen Ausgabe ausgewiesen. Der Herausgeber ist die CM Media & Research Ltd. mit Sitz in: 132 – 134 Great Ancoats Street, Unit 620, M4 6De, Manchester United Kingdom (UK). Director der CM Media & Research Ltd. ist Bastian Stein.

Aufsichtsbehörde:

Die Tätigkeit der CM Media & Research Ltd. und Bastian Stein wurde gemäß § 86 Abs. 1 Wertpapierhandelsgesetz (WpHG)* der Behörde: Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin), angezeigt.

Hinweise zu Informationsquellen:

Wir weisen ausdrücklich darauf hin, dass wir keine Haftung für die Inhalte externer Verlinkungen/Verweise und Inhalte übernehmen. Dieses gilt insbesodere für Werbung oder Anzeigen.

Wichtiger rechtlicher Hinweis zur Erstellung der Veröffentlichung:

Es werden verschiedene Bewertungsmethoden angewandt, darunter herkömmliche Analyse, Charttechnik, Berücksichtigung geopolitischer Aspekte, externe Analysen sowie subjektive Kursziele und Zukunftsvorhersagen hinsichtlich Preisen und Preisentwicklung. Zudem werden Benchmarks und externe Meinungen einbezogen. Es ist zu beachten, dass die behandelten Werte häufig hohen Preisschwankungen unterliegen können.

Hinweis zu Kryptowährungen undnToken:

Ist eine Kryptowährung oder Token nicht als Wertpapier eingestuft oder qualifiziert, ist dennoch zu beachten, dass ein Interessenkonflikt besteht und zu beachten ist.

Hinweis zu bestehenden Interessenkonflikten:

Wir weisen hiermit ausdrücklich darauf hin, dass Mitarbeiter sowie Auftraggeber und Dritte der Publikation von CM Media & Research Ltd. (www.capital-manager.com) zum Zeitpunkt dieser Veröffentlichung Anteile an Wertpapieren, welche im Rahmen der jeweiligen Publikation besprochen werden, halten.

Es besteht die Absicht, in unmittelbarem Zusammenhang mit dieser Veröffentlichung diese Wertpapiere zu kaufen oder verkaufen und an steigenden Kursen und erhöhten Umsätzen zu partizipieren. Dies begründet laut Gesetz einen Interessenskonflikt, auf den wir hiermit ausdrücklich hinweisen. CM Media & Research Ltd. (www.capital-manager.com) und/oder mit ihr verbundene Unternehmen haben mit der gegenständlichen Gesellschaft bzw. mit deren Aktionären eine kostenpflichtige Vereinbarung zur Erstellung der redaktionellen Besprechung getroffen. Diese Vergütung kann durch das Unternehmen über das CM Media & Research Ltd. (www.capital-manager.com) die Informationen veröffentlicht, durch die mit diesen Unternehmen verbundene Dritte oder sonstige Dritte, die ein Interesse in Bezug auf die im Zusammenhang mit dieser Veröffentlichung besprochenen Unternehmen verfolgen, erfolgen. Dieser wird zunächst dadurch begründet, dass CM Media & Research Ltd. (www.capital-manager.com ) im Interesse des Auftraggebers ihre Ausführungen vornimmt. CM Media & Research Ltd. (www.capital-manager.com) und/oder mit ihm verbundene Unternehmen haben mit der gegenständlichen Gesellschaft bzw. mit deren Aktionären eine kostenpflichtige Vereinbarung zur Erstellung der redaktionellen Besprechung getroffen. Dies begründet laut Gesetz einen Interessenskonflikt, auf den wir hiermit ausdrücklich hinweisen.

Die Publikationen von der CM Media & Research Ltd. (www.capital-manager.com) stellt keine unabhängige Finanzanalysen oder gar Anlageberatung dar, da erhebliche Interessenskonflikte vorliegen. Die Veröffentlichungen von CM Media & Research Ltd. (www.capital-manager.com) dienen ausschließlich zu Informationszwecken und sind ausdrücklich keine Finanzanalyse, sondern sind Promotiontexte rein werblichen Charakters zu den jeweils besprochenen Unternehmen, welche hierfür ein Entgelt zahlen. Zwischen dem Leser und den Autoren bzw. dem Herausgeber kommt durch den Bezug der Publikationen von CM Media & Research Ltd. (www.capital-manager.com) kein Beratungsvertrag zu Stande. Die in den jeweiligen Publikationen der CM Media & Research Ltd. (www.capital-manager.com) angegebenen Preise zu besprochenen Wertpapieren sind, soweit nicht gesondert ausgewiesen, Tagesschlusskurse des letzten Börsentages vor der jeweiligen Veröffentlichung.

Aufgrund des spekulativen Charakters der dargestellten Unternehmen ist es durchaus möglich, dass bei Investitionen Kapitalminderungen, bis hin zum Totalverlust, eintreten können. Eine Anlageentscheidung hinsichtlich irgendeines Wertpapiers oder anderen Anlageformen, darf nicht auf der Grundlage der Publikation CM Media & Research Ltd. (www.capital-manager.com) bzw. jeder anderen Publikation der CM Media & Research Ltd. (www.capital-manager.com) erfolgen. Der Herausgeber ist nicht verantwortlich für Konsequenzen, beispielsweise für Verluste, die durch die Verwendung aus den in diesem Dokument enthaltenen Informationen folgen oder bzw. folgen könnten. Für Vermögensschäden übernehmen wir daher keinerlei Haftung. Zurückliegende Wert- oder Kursentwicklungen der besprochenen oder bereits besprochener Wertpapiere geben keine Anhaltspunkte auf die zukünftige Entwicklung. Der Herausgeber übernimmt keine Garantie, dass die genannten Kursziele erreicht werden.

Wichtige Hinweise zu sämtlichen Informationen:

Sämtliche Informationen und Analysen stellen weder eine Aufforderung noch ein Angebot oder eine Empfehlung zum Erwerb oder Verkauf von Anlageinstrumenten oder für sonstige Transaktionen dar. Sie dienen ausschließlich zu Informationszwecken und haben einen werblichen Charakter. Jedes Investment in Aktien, Anleihen, Optionen, Kryptowährungen, Token, Futures, CFD`s oder sonstigen Finanzprodukten ist – mit teils erheblichen – Risiken behaftet. Die Herausgeber und Autoren der CM Media & Research Ltd. (www.capital-manager.com) Publikationen sind keine professionellen Investmentberater; deshalb lassen Sie sich bei ihren Anlageentscheidungen unbedingt immer von einer qualifizierten Fachperson (z.B. durch Ihre Hausbank oder einen qualifizierten Berater Ihres Vertrauens) beraten.

Impresum

CM Media & Research Ltd.

132 – 134 Great Ancoats Street

Unit 620

M4 6De, Manchester

United Kingdom

Company Number 15368484